量化对冲公募基金投资“避坑”指南 精选策略与经理是关键

量化对冲公募基金投资“避坑”指南

近年来,A股市场的持续调整给传统主动权益公募基金带来了挑战,如何在波动中取得正回报成为难题。在此背景下,量化对冲公募基金凭借其相对优异的表现,逐渐吸引了大量投资者的目光。尽管这类基金在市场上已不算罕见,但许多投资者对它们的理解仍然有限。

量化对冲基金并非新产物,早在2013至2014年间,中国市场便已发行首批此类基金。这类基金以“绝对收益”为目标,通过多空对冲策略减少市场系统性风险,理论上能在任何市场环境下寻求正收益,尤其是借助指数增强策略和股指期货空头套保相结合的方式。然而,实际情况复杂多变,尤其在国内市场成熟度和基金经理能力参差不齐的背景下,量化对冲基金并未能年年实现正回报,过去一年内同类基金业绩分化显著,最高与最低净值增长率相差近10%,凸显了投资者精选基金的重要性。

与“固收+”基金相比,量化对冲基金通过股指期货而非债券来对冲风险,其收益几乎不受债市波动影响。基金业绩与股指期货的基差紧密相关,基差的正负直接影响对冲成本或收益。国内市场历史上较长时期的负基差环境曾给量化对冲基金带来挑战,但近年来情况有所改善,尽管不同品种间波动差异仍大。

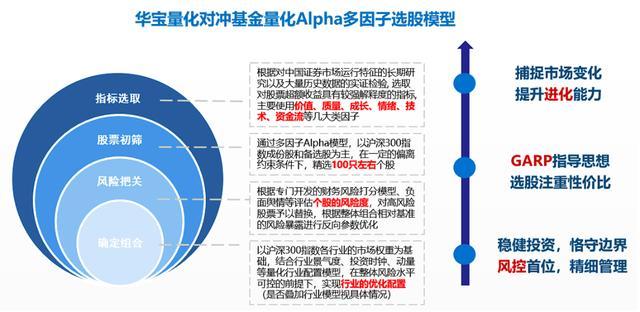

量化对冲基金的业绩差异主要源于指数增强策略产生的Alpha收益高低,这取决于基金经理选择和执行策略的能力。Alpha收益可通过基本面分析或量化模型策略获得,后者因其纪律性和可复制性,现已成为主流选择。

选择优秀的量化对冲基金经理需关注其长期稳定的历史业绩、基金运作时间以及管理的资产规模。长期运作、规模适中且业绩稳定的基金,往往意味着基金经理拥有丰富的经验和成熟的模型。

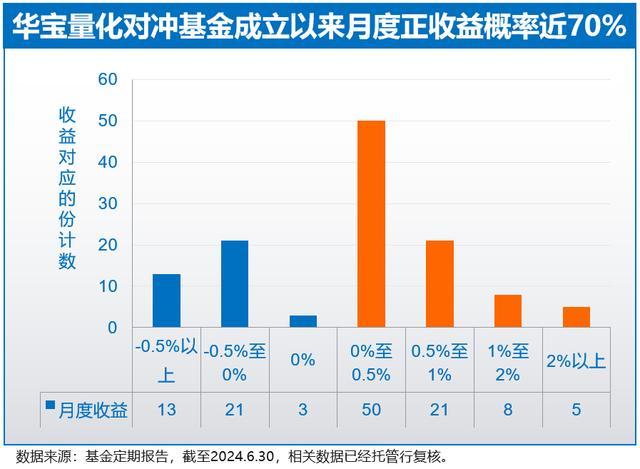

以华宝量化对冲基金为例,该基金采用稳健的量化对冲策略,与股债市相关性低,重视动态资产配置,根据市场环境灵活调整股票、债券等资产的比例。2023年以来,随着国内股指期货基差恢复正常,华宝量化对冲基金通过有效策略执行,获得了良好的风险收益比,体现出其在市场中性策略上的专业能力。

总体来说,投资者在选择量化对冲基金时,应深入理解基金策略,关注基金经理的专业背景和业绩记录,以及基金在不同市场条件下的表现,以期在波动的市场中寻找相对稳健的投资机会。量化对冲公募基金投资“避坑”指南!

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系